「多角化」(Diversification)是指公司進入核心產業或原產業之外的新產業,以生產、銷售新產品,並獲取利潤的過程。「多角化公司」(Diversified Company)是在兩個或多個不同產業中製造與銷售產品的公司。多角化的多事業商業模式,即在新產業中找出可運用目前策略與獨特能力的方法,以創造顧客價值。

多角化可以創造價值,也可以破壞價值。過度多角化可能導致公司的活動偏離原本的關鍵優勢、降低公司經營結果的透明度,也讓經理人更難對組織內部進行適當的監督。並且,多角化的潛在綜效容易被高估,要實現綜效其實相當困難。

經由多角化提升獲利能力

為了提高獲利能力,多角化策略必須達到:(1)較低的成本;(2)較大的差異化,提供較佳的訂價空間;(3)幫助公司更妥善地管理產業中的競爭對抗。

當公司透過成功的商業模式產生自由現金流量與利潤時,經理人就必須決定是否要把這些現金以較高股利的方式歸還給股東,或把它投入於多角化活動中。理論上,自由現金流量屬於公司的所有人,也就是股東。如果公司要透過多角化來創造價值,自由現金的投資報酬率——投入資本報酬率(ROIC),就必須高於股東所能獲得的現金回報。因此,多角化策略必須通過「是否更好」(Better Off)的測試:公司必須比多角化之前更有價值,且這些價值不會被多角化的成本所抵消;亦即,評估多角化所帶來的價值時,也必須考量進入新產業的成本。

以多角化為基礎的多事業模式,能透過四種方法來提高公司的獲利能力:

(一)跨事業的能力移轉(Transferring Competencies):把在某個產業、某個事業單位發展出來的獨特能力,植入另一個產業中的事業單位;藉由一個或多個價值創造功能的共通性,來進行能力移轉。「共通性」(Commonality)指的是當兩個或多個事業單位共享並利用某種技術與屬性時,可以更有效率並為顧客創造更多價值。能力移轉必須能降低成本或差異化產品。

(二)善加運用能力(Leveraging Competencies):將某產業、某事業單位發展出來的獨特能力運用到不同產業中,以創作出新事業單位。

(三)共享資源與能力:在事業單位之間共享資源,以實現範疇經濟或綜效。「範疇經濟」(Economies of Scope)是指一個或多個事業單位,有效地匯集、共享、利用昂貴的資源或能力,以獲得成本節省或差異化的優勢綜效。

(四)「一般組織能力」(General Organizational Competencies):高階經理人和各職務專家所具有的能力,可協助每個事業單位表現出比個別運作的獨立公司更高的績效。包括:(1)組織文化能激勵經理人從事具有創業家精神的行為,因此能比競爭對手更快開創出有利潤新事業的「興業能力」。(2)公司設立結構、文化與控制系統,以有效激勵與協調員工,產生高水準表現的「組織設計技能」(Organizational Design Skills)。(3)高階經理人必須擁有無形、難以定義的「策略能力」,能同時管理不同事業單位,讓多角化公司的運作績效比獨立公司來得好。特別重要的治理技能之一是診斷能力,亦即診斷出績效不彰的事業單位的問題根源,並加以解決。

改善被收購公司績效的方法包括:(1)以更積極進取的新高階管理團隊,取代被收購公司的原有高階經理人。(2)把昂貴的資產出售,例如績效不佳的營運部門,並解僱經理人與員工來降低成本結構。(3)致力於設計新策略,改善被收購公司的經營績效。(4)激勵新的高階管理團隊與被收購公司的其他員工。(5)設定具挑戰性、難以達成的「延伸性目標」。(6)管理團隊必須了解,如果不能在期限內把事業單位的提升績效,並達成延伸性目標,就會遭到撤換。

總之,收購公司經理人所建立的獎懲系統,必須提供被收購公司的高階管理團隊很強的動機,去發展策略並改善其營運績效。

相關多角化與非相關多角化

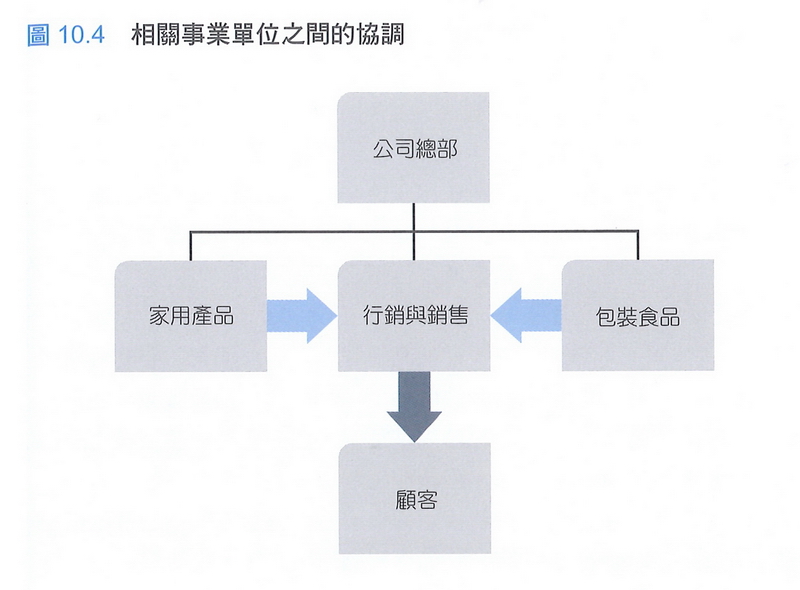

「相關多角化」(Related Diversification)是指在某個新產業中建立新事業單位(或事業部),而該事業單位和公司現有的事業單位之間,在價值鏈活動中具有某種形式的共通性或連結。因此,相關多角化的目的在於透過幾種方式使公司獲得利益,包括:能力移轉、運用獨特能力、共享資源、產品搭售。

相關多角化的多事業模式,是把新事業單位與現有事業單位之間,在技術、製造、行銷和銷售上很強的共通性,成功運用在一個或多個事單位中,以提升競爭優勢。在不同事業單位中,愈多的連結,就愈可能實現多角化利益。

相關多角化的另一個優勢,是公司可以用它擁有的任何一般組織能力,去提升其所有不同產業的事業部的整體績效。例如,努力創造出鼓勵跨部門創業精神的組織文化。除了一般組織能力之外,這些公司也具有一組獨特能力,可由不同事業單位來共享,而且這些公司也不斷致力於改善這些獨特能力。

「非相關多角化」(Unrelated Diversification)是指公司擁有非相關的事業,並試圖經由內部資本市場,使用一般組織能力,提升公司的價值。同時在多個不同產業中營運的企業組織,通常被稱為「企業集團」(Conglomerates)。「內部資本市場」(Internal Capital Market)是指公司總部評估轄下各事業單位的績效,並在各事業單位之間進行資金的分配;某些會產生現金的事業單位,可能因為本身貧乏投資機會,因此其現金被用來交叉補貼那些具有強勁長期獲利能力與前景的事業。大型的多角化公司因為擁有自家事業內部產生的自由現金,可以讓個別事業單位獲得比外部資本市場更為便宜的資金來源。

內部資本市場所能創造出來的價值大小,取決於外部資本市場的無效率程度。在外部資本市場(包括銀行、股東、創投、天使投資人等)具有效率性的情況下,內部資本市場的好處有限。

多角化的限制與缺點

多角化商業模式失敗的三個主要原因為:產業與公司內部情況隨著時間而改變、基於錯誤理由所採取的多角化,以及過度多角化導致官僚成本增加。

(一)產業或公司情況的改變:高階管理團隊的異動以及無法預料的環境變遷,尤其當新技術使產業疆界變得模糊時,可能會摧毀公司競爭優勢的來源。

(二)理由錯誤的多角化:例如,主張多角化能為公司帶來風險分攤的好處,然而實際上多角化並不是公司風險分攤的有效方法。另外,宣稱進入新產業可以拯救核心事業,並帶來長期的成長與利潤;但許多研究顯示,密集多角化非但不會改善公司的獲利能力,反倒讓獲利能力下降。大多數公司所採取的多角化策略,很可能會降低公司價值,而非創造公司價值。

(三)多角化的官僚成本:多角化的官僚成本往往超過所創造的利潤。「官僚成本」(Bureaucratic Costs)係指解決交易困難的成本,也就是當公司試圖透過移轉、分享、善加運用能力,而獲得競爭優勢時,所出現的交易困難的成本。這種成本存在於公司的事業單位之間,也存在於事業單位與總部之間。官僚成本也包括使用一般組織能力,去解決管理無效率的成本。

在多角化公司中,官僚成本的多寡由兩個因素所決定:(1)公司投資組合中的事業單位數目:(2)不同事業之間所需的協調程度。

公司投資組合中的「事業單位數量」愈多,經理人要了解每一個事業單位的複雜事務就愈困難。廣泛多角化的公司的高階經理人,對於維持多事業模式的無能為力,很容易導致他們根據最粗淺的分析,來對重大的資源分配做出決策。這可能導致某個有前景的事業單位渴望資金卻不可得,而其他事業單位卻收到遠超過其再投資所需的現金。此外,由於公司總部經理人不熟悉事業單位的日常營運,因此事業單位經理人可能會刻意隱瞞績效不彰的訊息,以節省工作量。當組織問題增加時,就會增加官僚成本,抵銷多角化所帶來強化利潤的優勢。

以移轉、分享、善加運用能力為基礎的多角化策略,其價值之實現有賴於「事業部之間的協調」,而協調卻也是官僚成本的主要來源。當某個事業單位移轉或分享資源到另一個事業單位時,為了精確衡量該事業單位的績效與獲利貢獻,所必須花費的龐大管理時間與努力,也會增加官僚成本。

官僚成本的存在,限制了公司可以有效涉入的多角化程度。只有當多角化策略所帶來的利潤強化優勢超過官僚成本時,多角化才有意義。

相關與非相關多角化的策略選擇

相關多角化涉及較多的獨特能力共享,但必須應付事業單位間協調等官僚成本。相對下,非相關多角化公司不需進行事業單位之間的協調,只需處理事業單位本身的官僚成本。因此,相關多角化策略不一定比非相關多角化更有獲利。

選擇策略取決於每一個策略所對應的效益與官僚成本。公司應採取相關多角化情況是:(1)公司的能力可以應用於更多產業;(2)公司有卓越的策略能力,可以讓官僚成本受到緊密的控制;也許透過鼓勵創業家精神,或發展出有價值創造精神的組織文化。

採取非相關多角化情況則是:(1)每個事業單位的能力不太能應用到別的產業,但公司的高階經理人擅長提升營運不佳的事業的獲利能力;(2)公司經理人可運用卓越的策略管理能力來改善事業單位的競爭優勢,並讓官僚成本獲得控制。

有些公司會同時採用相關多角化及非相關多角化。公司層級策略的目的在於增加長期獲利能力,因此公司可以採取任何、甚至全部的策略,只要策略經理人能夠權衡這些策略的利弊得失,並建立可以支撐策略的多事業模式。

進入新產業:內部創業

進入新產業的三種主要方法為:內部創業、收購、合資。

當公司在核心商業模式中擁有一種或多種獨特能力(如創新產品的技術),可被善加運用或重新組合,以進入新的產業時,常採用「內部創業」(Internal New Venturing);即把資源移轉到新產業,以創造新事業單位或新營運部門的過程。內部創業也可以用來進入新興或萌芽期產業,尤其當該產業尚未出現主導廠商時。

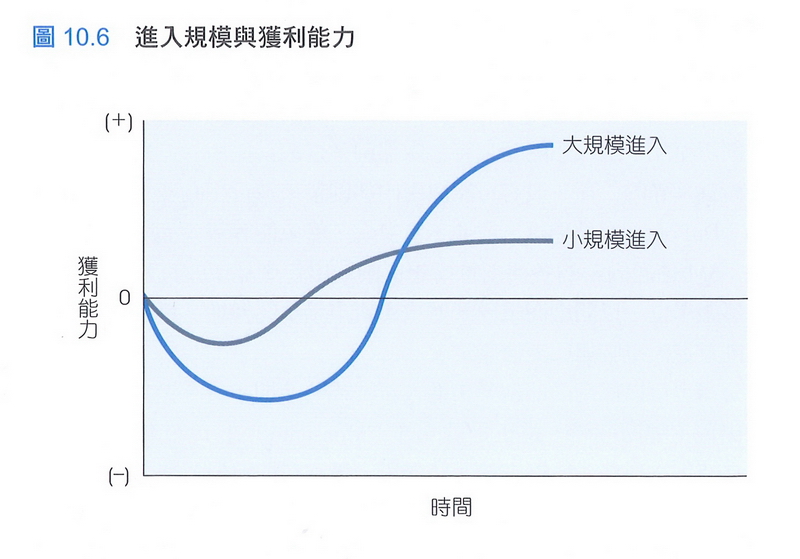

儘管內部創業相當受歡迎,失敗的風險也很高。研究顯示,約有33%到60%的上市新產品,無法產生適當的經濟報酬,而其中大多數來自內部創業。內部創業相對失敗率較高的理由是:(1)以過小的規模進入市場;(2)新創產品的商品化過程不佳;(3)新創事業部門的管理不當。

研究指出,創業成功的關鍵條件在於必須以較大的「進入規模」投資新事業藉以在新產業中快速實現規模經濟、建立品牌忠誠度,並獲得較佳的配銷通路,這會提高創業的成功機率。

許多內部創業在「商品化」過程中過度重視新產品的技術突破,忽視市場上的顧客需求,或未能在市場上正確定位或差異化產品,難以吸引顧客而宣告失敗。

新創事業部門「執行不當」,例如:(1)同時建立太多不同的內部創業部門,使大量現金流量耗費在眾多分歧的部門裡,最有前景的創業卻欠缺足夠資金。(2)經理人無法兼顧眾多計畫,無法確認每個新創事業的商業模式是否完備,是否包含了所有成功所需的要素。(3)對創業過程所需時間與成本的錯誤預期,以為利潤會迅速流入。某些公司的處理哲學是到第三年仍無法獲利就結束事業,然而這可能不切實際,因為創業可能需要花費五年甚至更長的時間,才能看到實質獲利。

為了避免這些陷阱,公司在管理內部創業時,應該採用周延、結構性的方法。以研究發展(R&D)為基礎,從探索性研究開始,對基礎科學與技術進行研究;而發展性研究則是針對某項新技術的商業應用,來進行確認、發展與精進。內部創業上有不錯實績的公司,通常在 R&D 都相當傑出。

公司可採取以下步驟,來確保好的科學最終會產生令人滿意且兼具商業價值的產品:(1)選擇最有機會帶來商業收益的研究專案。(2)經理人必須與科學家合作,確保R&D能力被有效使用。(3)讓研發與行銷緊密結合,以提高新產品在未來成功商業化的獲利能力。(4)把研發與製造緊密連結起來,確保用最具成本效益的方式來製造新產品。(5)公司應致力於「大格局思考」(Thinking Big)以提高內部創業的成功機會。在產品推出前,公司應建構具有規模效率的生產設備,並給予行銷部門龐大的預算來推展行銷活動,快速建立市場與品牌忠誠度。此外,當顧客對新產品的接受程度較慢時,公司經理人不應恐慌;必須接受初期會出現損失的事實,並了解只要市場占有率持續擴大,產品最終就會成功。

進入新產業:收購

收購不只是公司執行水平整合策略的一種方法,也是進入新產業以進行垂直整合與多角化的主要方法。

當公司缺乏某個新產業所需的獨特能力時,就會採用收購的方式,來執行垂直整合或多角化策略,也就是利用公司的財務資源,收購已具有能力的其他公司。當公司需要快速進入市場時,收購有堅強競爭定位的市場領導者,能讓公司快速建立起顯著的市場能見度。因此,當速度特別重要時,收購是較佳的進入模式。

此外,比起內部創業,一般認為收購的風險比較低,因為收購所涉及的商業不確定性較低。內部創業有失敗的風險,對於未來的成功與獲利能力難以預測;相反地,當公司進行收購時,是購買一家已經建立聲譽的公司,且明確知道該公司的市場占有率與獲利能力。

最後,當公司跨入具有高進入障礙的產業時,公司很難透過內部創業的方式進入產業,因為必須建造大規模的製造工廠,投入大量廣告活動,去建立品牌忠誠度,而這些不僅很難達成,還必須投入相當龐大的資金。因此當進入障礙很高時,如果收購產業中的市場領導者或已經具有規模經濟與品牌忠誠度的公司,,就可以避開大部分的進入障礙。一般來說,進入障礙愈高,收購的適用性就愈大。

基於上述原因,透過收購來進行多角化一直是公司最常使用的方法。但大量研究得出的結論認為,許多收購案並沒有實現當初預期的效益,甚至產生損失。許多公司被收購後,獲利能力和市場占有率反而下降,顯示許多收購案非但沒有創造價值,反而損毀公司價值。

收購案無法為收購者提高績效的主要原因有以下四點:

(一)整合被收購公司:當兩家公司的文化有很大差異時,整合就非常有挑戰性。許多被收購公司的員工由於不喜歡買方公司的行事作風、結構或文化,造成管理人才與專家的流失,對被收購公司的績效造成嚴重傷害。

(二)過度高估經濟利益:經理人經常高估收購所帶來的競爭優勢,因而對被收購公司付出過高的金額。原因之一,是高階經理人往往對自己的一般管理能力過度自信,認為自己能從收購案中創造出有價值的新產品。

(三)收購的代價:收購代價過高,侵蝕獲利能力。收購代價過高的理由包括:(1)目標公司的股東或高階經理人的抗拒,因此收購者必須支付超出市場價值的溢價,通常大約是目標公司市價的30% 至50%以上。(2)目標公司的股價可能在收購過程中被大幅拉高。當兩家或多家公司同時想收購某家目標公司時,或投資人推測未來有些公司會被競標時,股價就會攀升。

(四)收購前篩選不足:沒有對收購標的進行篩選,徹底分析目標公司的潛在利益與成本,就草率決定購買,沒有察覺到商業模式中潛藏的重要問題。

(五)代理問題:即使收購無法提升股東價值,有些經理人可能為了自身利益而追求多角化成長,即「代理問題」。

為了避免陷阱,公司必須依照一套方法來選擇收購目標、評估潛在的收購案,以確保成功。以下為四個主要步驟:(1)目標界定與收購前的篩選;(2)議價策略;(3)整合;(4)從經驗中學習。

(一)界定與篩選:選出一些最有可能的收購目標,根據準則,對每個對象逐一進行評估。包括:財務定位、獨特能力與競爭優勢、產業疆界的變動、管理能力、企業文化等。這些評估有助於收購者進行詳細的SWOT分析,找出最佳的收購標的。例如,評估兩家公司結合後可能達到的規模經濟與範疇經濟,能協助發掘出潛在的整合問題,以及整合兩邊的企業文化時可能引發的問題。一旦公司把可能的收購對象篩減到最中意的一兩家,就需要第三方投資銀行專家,協助評估目前產業的競爭狀況,並處理收購的許多議題,例如選出最佳的議價策略,並盡可能壓低收購價格。

(二)議價策略:目的在於降低支付給目標公司的價格。公司收購另一家公司的最有效方法,是採取友善的接管議價,意指兩家公司共同研擬出不傷和氣的方法讓雙方合併,並滿足每家公司的股東與高階經理人的需要。友善接管也有助於防止投機客把股價炒高。好的議價策略的另一個要素是時機。掌握對的時機,公司便有討價還價的空間。

(三)整合:應專注於收購的潛在策略優勢,例如行銷、製造、研發、財務,或管理資源的共享,整合也包括消弭設備或功能的重複性,被收購公司中任何不需要的事業單位都應該被裁撤。

(四)從經驗中學習:研究顯示,長期以來收購頻繁的公司已成為收購專家,從經驗中創造出顯著的價值。過去的經驗讓他們發展出一套「劇本」,遵循一套精明的計畫,以最有效率的方式執行收購。

進入新產業:合資

「合資」是兩家或更多公司集中資源以建立新事業,這是進入胚胎期或成長期產業最常使用的方法。假如公司打算在胚胎期產業中建立一個新創事業單位,必須承擔相當的風險與成本,因為必須投入龐大的投資,建構出一整套在新產業中製造與銷售產品所需的價值鏈活動。此外,收購也可能是危險的計畫,因為在新興產業中少有已建立地位的市場領導者,即使有,想收購它們也必須支付極為昂貴的代價。在這種情況下,合資往往成為進入新產業的最佳方法,它該公司與合資夥伴共同分攤在新產業中建立事業單位的風險與成本;特別是公司之間能共享互補性的技能或獨特能力時,更能增加合資的成功機率。

雖然合資通常對兩家公司都有利,但在某些情況下也會產生一些問題:(1)如果兩家公司各持有50%股權,而其中一家公司擁有比合夥人更多的技能,這家公司就必須與合夥人平分利潤;慢慢地,雙方的關係會產生衝突與變質。(2)合資夥伴基於不同的商業模式與時間要求,可能出現執行上的衝突,因而導致分裂,甚至走上失敗一途。(3)合資公司必然承擔與合作夥伴共享重要的專有知識的風險,這可能導致合夥人在未來運用該項知識回過頭來直接和公司競爭。

重整策略

「重整」(Restructuring)是指組織再造與撤出某些事業單位,重新專注於公司的核心事業,並重新建立獨特能力的過程。多角化公司的高階經理人必須有能力辨識其他產業中無效率或管理不善的公司,進而加以收購與重整,改善績效並提升整體公司的獲利能力,這就是「重整策略」(Turnaround Strategy)。

多角化公司近年來進行重整的主要理由之一,是資本市場傾向於把多角化公司的股票評價為「多角化折扣」(Diversification Discount),也就是和低度多角化的公司相較起來,高度多角化公司的股價往往被評得比較低。

投資人對於高度多角化公司興趣缺缺,有四個主要原因:(1)投資者經常認為這些公司無法提出一個多事業模式,來證明涉入許多不同的產業是正確的。(2)高度多角化公司的財務報表複雜,掩飾了個別事業單位的績效,使得投資者難以判斷多事業模式是否成功,因此更具風險。(3)許多投資者已經從過往經驗中學到,經理人通常都有追求過度多角化的傾向,或為了錯誤的理由而多角化。(4)在很多情況下,長期合作關係可以創造最大的價值,它不必承擔官僚成本,也不受市場紀律的限制。因此垂直整合與多角化的相對優勢也逐漸流失。

※以上整理自:朱文儀、陳建男譯(2021),Strategic Management: An Integrated Approach: Theory and cases, 13e / Charles W. L. Hill, Melissa A. Schilling, Gareth R. Jones.(2020),策略管理(13版),五版二刷,臺北市:新加坡商聖智學習。

(學習筆記/葉瑞其 2021.07.25)